- 14/12/2022

- By welzia

- Medios

¿Pivot en la política monetaria de la FED?

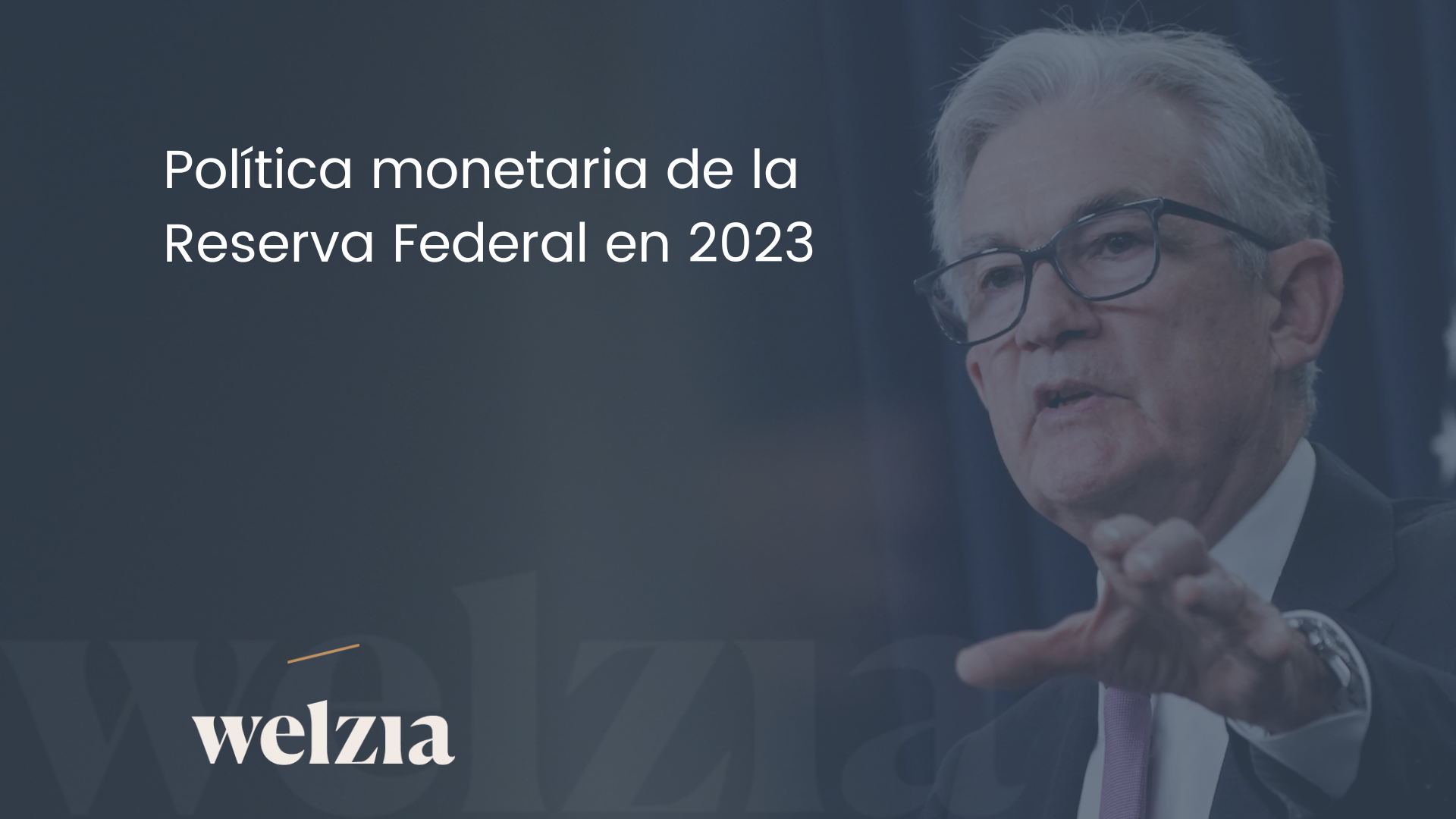

El año 2022 pasará a la historia económica por ser testigo de uno de los mayores repuntes de la inflación de las últimas décadas, provocado por años de políticas monetarias expansivas y por los estímulos fiscales post-Covid, obligando a la Reserva Federal a tener que actuar con una agresividad sin precedentes. Jerome Powell, presidente de la FED, se ha visto obligado a tomar medidas excepcionales, iniciando un proceso de endurecimiento de las condiciones monetarias y llevando a cabo hasta cuatro subidas de tipos consecutivas de 75 puntos básicos con la finalidad de controlar esta inflación que inicialmente era “transitoria”.

Sin embargo, los últimos datos de inflación americanos parece que dan un respiro a Powell y se estima que pondrán fin a las subidas de 75 puntos básicos. Las últimas estimaciones y encuestas proyectan una subida de 50 puntos básicos en la reunión del 13-14 de diciembre, dejando el tipo de intervención en el rango de 4,25%-4,50%. En nuestra hoja de ruta, para 2023 esperamos un menor ritmo de subidas, siendo de 25 puntos básicos en las reuniones de febrero y marzo, para terminar la tasa terminal en el rango de entre 4,75% al 5%.

No todos los miembros de la FED opinan igual, los últimos comentarios de James Bullard (presidente de la Reserva Federal de Sant Louis) hacen referencia a que él no veía los tipos suficientemente restrictivos, y que usando la regla de Taylor estos deberían estar entre el 5% y el 7%, aviso a navegantes… cualquier dato macro puede suponer un giro en materia de política monetaria.

Por ello será necesario contar al menos con otros dos datos de inflación subyacente a la baja consecutivos que confirmen la tendencia de desaceleración para tener una mayor visibilidad de lo que puede ocurrir con la política monetaria de la Fed de cara a 2023 y si finalmente tendrá lugar un pivot hacia un sesgo más dovish. En cualquier caso, creemos que la Reserva Federal querrá pecar de mantener los tipos más altos durante más tiempo para evitar los errores de la década de 1970, por lo que no esperamos que se produzcan bajadas de tipos hasta finales de 2023, dependiendo en todo caso de los datos macroeconómicos y del desempleo, que será uno de los condicionantes a vigilar en todo este proceso. El mensaje está claro, evitar los efectos de segunda ronda, provocando un debilitamiento económico que ponga freno a las subidas de salarios.

Política monetaria de la Reserva Federal en 2023

Por tanto, de cara a 2023 viviremos un escenario de endurecimiento de la política monetaria más lento, que se alargará en el tiempo y que nos dejará con unos tipos de interés más altos de lo inicialmente previsto a comienzos de este año que ahora termina.

Hay que ser conscientes, como la propia Fed indica, que buena parte de las subidas se han realizado ya, y éstas alcanzan la economía real con un cierto retraso (meses) por lo que cada vez tendrá más peso en sus decisiones la evolución económica y financiera. Según palabras del propio Powell:

La probabilidad de lograr un enfriamiento sin caer en recesión cada vez es más pequeña. Aunque aún confían en un aterrizaje suave.

Por ello, actualmente nuestra atención está puesta en el crecimiento económico y el impacto de los mayores tipos de interés en los hogares y empresas. En el camino, tomamos especial atención a las señales que nos va mostrando el consumidor americano, tal como se ha anticipado en los últimos resultados empresariales de las grandes retailers como Wallmart o Target, y la demanda que podamos observar en esta temporada navideña, con las ventas del día de acción de gracias, el Blackfriday/Cibermonday entre otras.

Asignación de activos en 2023

Como gestores de patrimonio nuestro objetivo no es únicamente tratar de anticiparnos al movimiento de los bancos centrales sino realizar una correcta asignación de activos en las carteras de nuestros clientes que nos permitan navegar por el entorno de mercado al que parece que nos enfrentamos, de mayor ralentización económica. Por ello, nuestro posicionamiento de cara a 2023 sigue siendo defensivo tanto a nivel sectorial como por estilos hasta que las estimaciones de beneficios se ajusten. Contamos con carteras diversificadas, globales y flexibles, evitando de este modo la concentración en compañías, sectores e incluso zonas geográficas. Y comenzamos a dar cabida en las carteras a la renta fija, denostada durante este 2022, rotando desde posiciones de bonos flotantes o de muy baja duración hacia activos con mayor vencimiento y rentabilidad, pero siempre seleccionando aquellas emisiones de mayor calidad y menor riesgo crediticio.

ATRÁS

ATRÁS