- 25/02/2020

- By welzia

- Blog

REITs – Income en R.Variable

REITS – UNA SOLUCIÓN PARA LA OBTENCIÓN DE “INCOME” EN RENTA VARIABLE

Actualmente en los mercados financieros observamos cómo la renta fija tradicional ha dejado de proporcionar esos ingresos recurrentes en forma de cupón que permitían rentabilizar nuestros ahorros. La cantidad de bonos que cotizan a tipo negativo ha aumentado en los últimos trimestres, lo que nos obliga a buscar alternativas para obtener un dividendo con el que recibir rentas periódicas. Dentro de la renta variable, los Real Investment Trusts (REITs) nos parecen una opción interesante.

Los REITs son compañías norteamericanas que basan su negocio en la compra de inmuebles para su posterior alquiler (Equity REITs) o bien que se dedican a conceder hipotecas (Mortgage REITs). Para pertenecer a esta categoría y poder obtener ciertos beneficios fiscales, han de cumplir una serie de condiciones. Las más destacadas son que al menos el 75% de sus ingresos brutos tienen que provenir de rentas de alquiler, intereses de hipotecas o ventas de inmobiliario; el 75% de los activos han de ser inmobiliarios, caja o bonos del tesoro y la más importante a efectos de nuestro enfoque income: las compañías tienen que repartir al menos el 90% de su beneficio neto como dividendo cada año.

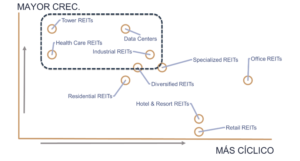

En este artículo nos vamos a centrar en los Equity REITs. Aunque parece una categoría homogénea, que va a depender de la evolución de los precios del mercado inmobiliario, dentro de la misma se agrupan en diferentes sectores según el mercado final al que sirvan. Cada una de estas categorías tiene características diferenciadas en cuanto a la exposición al ciclo macroeconómico y su crecimiento potencial futuro, como mostramos en este gráfico:

En el eje X observamos la ciclicidad de los tipos de REITs, mientras que el eje Y incluye la rentabilidad potencial, basada en el crecimiento esperado por el mercado del Ingreso Neto Operativo (NOI en inglés). Esta ratio incluye los ingresos por la actividad ordinaria de la empresa, como comentaremos más adelante.

En la parte inferior derecha observamos empresas que se apoyan en sectores cíclicos, como los hoteles y los centros comerciales (Retail REITs). Ambos dependen mucho de la actividad económica, pero además su crecimiento potencial está muy dañado por dos tendencias que les han comenzado a hacer competencia en los últimos años. Por un lado, los alojamientos privados como AirBnB, y por el otro, el comercio online que provoca que en cada temporada de resultados compañías como Macy’s o Kohl’s anuncien más y más cierres de establecimientos.

En el extremo contrario tenemos compañías menos cíclicas y con mayor crecimiento potencial. La razón de su menor exposición al ciclo viene dada por las características del propio sector; como es el caso de los HealthCare REITs, donde la demanda de atención hospitalaria no cae porque haya una crisis económica; o bien por la duración de los contratos. Este es el caso de las compañías de alquiler de torres de telecomunicación, con acuerdos que superan los 10 años, o los Data Centers. También dentro de este grupo encontramos a los industriales, que en su mayoría son propietarios de almacenes de distribución, tan demandados en la era del comercio online.

Como vemos, todos estos sectores tienen en común que ven soportado su crecimiento futuro por alguna tendencia disruptiva como es el envejecimiento de la población, el aumento en la demanda de capacidad de almacenamiento en la nube, el comercio electrónico o la irrupción de mejoras en las telecomunicaciones con el 5G.

CARACTERÍSTICAS FUNDAMENTALES Y VALORACIÓN DE LOS REITs

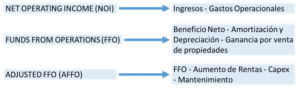

Para comprender mejor este tipo de inversiones, primero debemos de manejar una serie de términos característicos del sector:

En general los REITs son compañías más endeudadas que la media de empresas que capitalizan en los principales índices, ya que la predictibilidad de los beneficios hace que el apalancamiento financiero sea una opción muy atractiva para aumentar las ganancias. Como referencia, el porcentaje de deudas contra activos de las compañías del S&P 500 se sitúa en el 25%; el Stoxx 600 en el 21% y el universo de REITs estudiado en el 45%. Es importante, de todos modos, tratar de escoger a las compañías menos endeudadas, para evitar futuras quiebras en momentos de parón del mercado.

Su otra gran característica es su elevada rentabilidad por dividendo, derivada de sus obligaciones legales de distribución del beneficio. Como ejemplo, basta señalar que el S&P 500 tiene una rentabilidad por dividendo del 1,88%; el Stoxx 600 del 3,51%, mientras que en nuestro universo de REITs es del 4%.

Para su valoración, se pueden usar diferentes metodologías, como el Implied Cap Rate (NOI/Enterprise Value), el Net Asset Value o a través de múltiplos como el Price/FFO y el Price/AFFO.

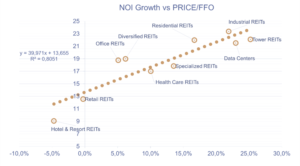

En el siguiente gráfico podemos observar la relación entre el múltiplo pagado por el mercado y el potencial de crecimiento que le otorgan a cada sector:

El múltiplo al que cotizan las compañías se explica muy bien con el crecimiento de ingresos operativos que estiman los analistas (coeficiente de determinación del 0,8).

Nuestra preferencia sectorial gira más entorno a sectores con crecimientos más estables, como HealthCare REITs o residencias de estudiantes y aquellos con alto crecimiento y una valoración en línea o por debajo de la tendencia marcada. En este espectro tenemos los Data Centers y los Tower REITs. Este último sector funciona con mucho apalancamiento (con porcentajes de deudas sobre activo que en ocasiones llegan al 90%) con lo que lo descartamos en aras de la sostenibilidad de los dividendos futuros.

Por otro lado, podríamos invertir en compañías propietarias de hoteles o de centros comerciales, ya que cuentan con un múltiplo barato y quizás cotizan con un descuento excesivo. El problema es que si estos crecimientos negativos perduran en el tiempo, el crecimiento del dividendo pasará a ser negativo, y por tanto, se reduciría el income que aporta a nuestra cartera.

De cara a implementar esta temática en nuestras carteras, en Welzia optamos por un enfoque diversificado tanto en tipo de productos como en sectores en los que invertir. Esto nos permite obtener un income alto a la vez que incurrimos en un riesgo menor. No podemos olvidar que, aunque es un sector defensivo, presenta una correlación alta con los mercados de renta variable. Esto hace más necesario que nunca una buena diversificación que nos permita captar ese ingreso recurrente intentando limitar el riesgo de pérdida de capital.

En resumen, en Welzia creemos que los REITs son una buena oportunidad de inversión para captar unas rentas recurrentes en un entorno de rendimientos exiguos en la renta fija.

Borja Traseira, CFA – Dpto. Gestión Welzia Management

ATRÁS

ATRÁS