- 15/04/2021

- By welzia

- Medios

- Trifactor , Welzia Global Opportunities

Invertir con un enfoque factorial para batir consistentemente al mercado

¿Quién no ha oído hablar de la inversión en valor, impulsada por el legendario Ben Graham y su discípulo Warren Buffett? ¿o de la inversión en valores de crecimiento, tradicionalmente asociada a Peter Lynch? A lo largo de la historia, ha habido muchas corrientes inversoras que han tratado de descubrir, fijándose en diferentes métricas, aquellas compañías en las que invertir y batir al siempre exigente mercado. Nuestro método cuantitativo TriFactor sistematiza muchos de estos métodos de inversión, apoyándose en el análisis de miles de datos para separar de manera cuantitativa el grano de la paja.

Los orígenes de la inversión factorial los podemos situar con la Arbitrage Pricing Theory de Ross, o los modelos de Fama y French de explicación del retorno de los activos. Básicamente sus enunciados principales incluyen que hay una serie de características propias de las compañías que, de ser identificadas, proporcionan un rendimiento superior al mercado en el largo plazo. Por ejemplo, en el caso de Graham, era un firme defensor de las compañías con múltiplos de cotización bajos, lo que en inversión factorial llamaríamos “Factor valor”.

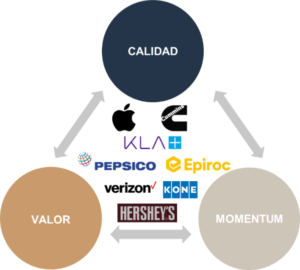

Durante los últimos años hemos asistido a un boom de este tipo de inversión, en el que múltiples factores se han postulado como generadores de alfa: baja volatilidad, calidad, momentum, valor, pequeña capitalización… De entre toda esa amalgama de factores, desde Welzia hemos decidido quedarnos con tres: VALOR, CALIDAD y MOMENTUM.

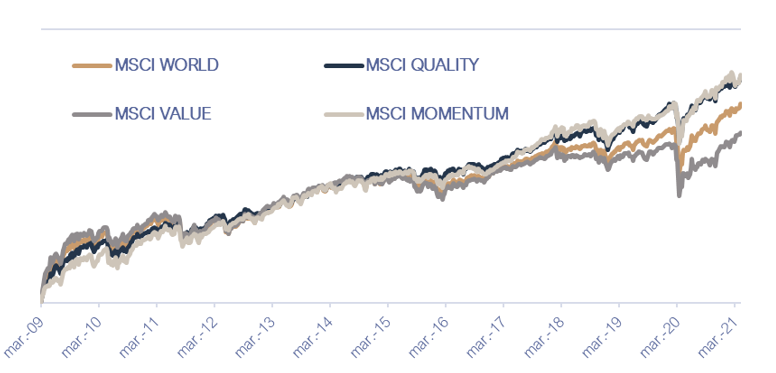

A continuación vamos a observar la evolución de los diferentes factores a lo largo del tiempo, ejemplificados por la evolución de los índices que MSCI ha creado, aunque para nosotros, como comentaremos más adelante, tienen una construcción algo simplista:

Fuente: Bloomberg y Elaboración Propia. Escala Logarítmica

Como vemos, los índices factoriales superan a la media bursátil de manera consistente desde los 80. Durante los últimos años, como podemos comprobar, la calidad y el momentum son los ganadores, pero también la inversión en valor ha tenido muchos periodos donde ha batido de manera consistente a los índices.

A pesar de esta mejor prestación bursátil, hay que tener claro que cada uno de los factores se comporta mejor en determinados momentos del ciclo. Por ejemplo, las compañías de calidad suelen hacerlo mejor en momentos de recesión, mientras que el factor valor suele ser el rey en las fases de recuperación. Lo realmente difícil es identificar en cada momento del tiempo en qué lugar del ciclo económico vamos a estar en los próximos meses, para así adecuar la cartera a la situación prevista. Esto hace especialmente complicado “saltar” de factor en factor.

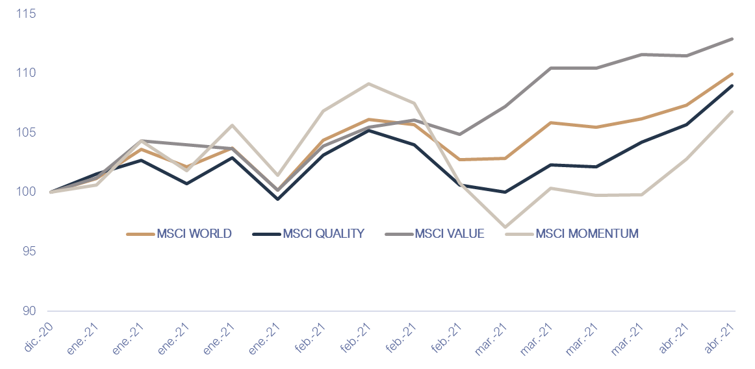

En estos momentos de cambios de ciclo, además, la volatilidad entre el comportamiento de los factores aumenta, y se producen descorrelaciones importantes como las que hemos vivido a inicios de este año. Por ejemplo, el 8 de marzo vimos como el índice de compañías momentum norteamericanas caía más de un 3%, el mismo día que el índice value registraba una subida cercana al 1%. Para ilustrarlo, vamos a mostrar la evolución de los diferentes índices durante este 2021. Como podremos comprobar, hasta ahora el ganador ha sido el factor valor; incluso a mediados de marzo mientras que las compañías “baratas” llevaban un 10%, las compañías de momentum presentaban caídas cercanas al 3%.

Fuente: Bloomberg y Elaboración Propia.

Ante esta problemática, desde Welzia hemos optado desde el inicio por la combinación de factores. Queremos invertir en compañías que en media cumplan con todos los requisitos que subyacen a cada uno de los factores: valor, calidad y momentum.

¿CÓMO APLICAMOS LA TEORÍA FACTORIAL EN WELZIA?

Nuestra metodología Trifactor, además de aunar los tres factores para valorar la inversión en cada compañía, y no realizar carteras separadas, tiene también particularidades en cuanto a la definición de cada factor.

Los fondos índice y los ETF factoriales suelen basar su clasificación en un par de medidas para categorizar a las compañías dentro de cada factor; y además ponderan los pesos de la cartera por capitalización. Por eso no es de extrañar que compañías como Apple o Amazon copen los primeros puestos de este tipo de ETFs, sin importar demasiado su evolución en cada uno de los criterios.

Desde Welzia creemos que es un error caer en definiciones simplistas que pueden llevar a sesgar la cartera hacia determinados valores o sectores beneficiados por esas métricas. Además, también luchamos contra la concentración. Nuestras principales posiciones apenas superan el 2%, y la mayoría se sitúa entre el 1-2% del total del patrimonio del fondo.

Para luchar contra la simplificación, utilizamos una cantidad mucho mayor de datos para analizar cada uno, tal y como os mostraremos a continuación:

- En el factor valor utilizamos diferentes múltiplos (PER; Precio entre Flujo de Caja, Precio/Valor en Libros…) y, como característica diferencial, utilizamos las medias de los resultados de los últimos 8 años. Con esto obtenemos múltiplos normalizados, que nos aíslan del momento del ciclo, que podría premiar a unos negocios y castigar a otros de manera totalmente circunstancial.

- En calidad, los índices suelen fijarse tan solo en la deuda, la estabilidad de márgenes y el ROE. Nosotros, además de esas medidas, nos fijamos en los crecimientos de flujo de caja, el Retorno sobre los Activos… Además, incorporamos una serie de medidas bastante novedosas y que no se suelen utilizar para estos análisis en relación a la calidad de la contabilidad de las compañías. Sabemos que este tipo de modelos cuantitativos no son muy capaces de detectar prácticas agresivas por parte de la dirección en relación a su contabilidad. Acciones como activar gastos, adelantar ingresos futuros que no se han cobrado… distorsionan de manera importante los ratios de los balances de las compañías, premiando de manera injusta a aquellas que llevan a cabo este tipo de artimañas contables. Por ello, una parte importante de nuestro análisis del factor calidad se centra en una serie de marcadores que intentan, de manera cuantitativa, castigar las malas prácticas de gobierno corporativo en el terreno contable.

- Por último, nuestro factor momentum incluye la volatilidad en el análisis del comportamiento de las acciones. De manera tradicional, la definición del factor viene dada por la evolución del precio en dos ventanas temporales de corto alcance. Desde Welzia prestamos también mucha atención a la volatilidad, ya que es un factor de riesgo que hay que tener en cuenta en las inversiones. Es por ello que utilizamos el Ratio de Sharpe (Rendimiento/Volatilidad) en diversas ventanas temporales que incluyen los últimos 3 años.

Como se puede comprobar, nuestra metodología de selección de valores va más allá de una simple lista que clasifica a las diferentes compañías. Nuestro ánimo es el de realizar un verdadero análisis profundo de las compañías, con miles de datos de cada una, para escoger, de una forma cuantitativa que elimina sesgos conductuales, aquellas que aúnan nuestras características deseadas: calidad en el balance, momentum atractivo a una valoración ajustada.

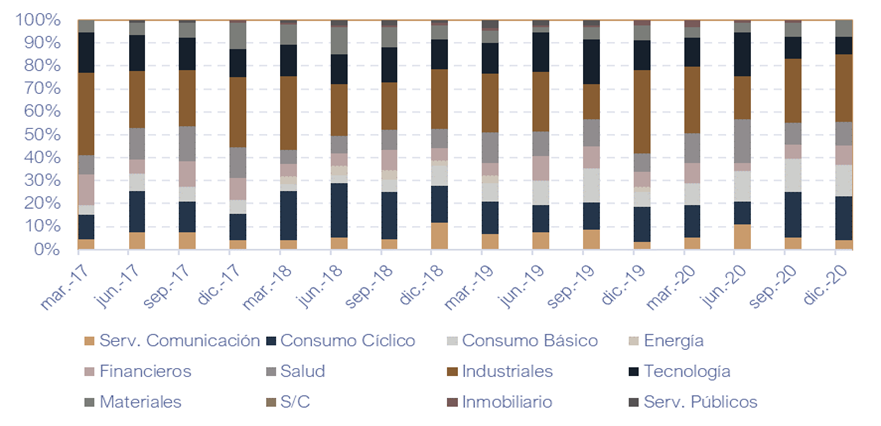

La selección de valores rota de manera trimestral, y es el propio modelo el que asigna los pesos geográficos y sectoriales. Tratar de adivinar qué geografía o qué sector toca en cada momento es complicado, y creemos que el modelo asigna los pesos de manera más eficiente. A continuación vemos como han ido cambiando los pesos sectoriales en los últimos años:

Fuente: Bloomberg y Elaboración Propia.

Welzia Global Opportunities F.I.

En Welzia creemos que la metodología TriFactor que se aplica en la selección de valores del fondo Welzia Global Opportunities nos permite huir de las tendencias de moda en cada momento, que suelen tener fecha de caducidad, y en cambio tener una cartera consistente que sepa navegar todos los entornos de mercado. Creemos que esta manera de gestionar, unida a la diversificación, proporciona una base sólida que, en primer lugar, preserva el patrimonio de nuestros partícipes, a la vez que proporciona la revalorización del capital en el largo plazo.

Como muestra de este comportamiento, tenemos la evolución del fondo Welzia Global Opportunities en los últimos años, que demuestra esta consistencia en los resultados, reduciendo, en la mayoría de las ocasiones, las caídas que sufren los índices; a la vez que participamos de las subidas de mercado.

| YTD | 1 año | 3 años | |

| RENTABILIDAD | 10,3% | 44% | 5% |

| VOLATILIDAD | 9,7% | 18,7% | 17,7% |

| RATIO SHARPE | 1,1 | 2,9 | 0,4 |

ATRÁS

ATRÁS