- 28/04/2023

- By welzia

- Blog

- FONDOS DE INVERSION , renta variable

Sell in may and go away

Con el comienzo de mayo vuelve a sonar en los mercados la estacional frase “vende en mayo y márchate”; haciendo referencia al patrón estacional más conocido y arraigado en el léxico de las inversiones.

Una de las frases más conocidas para los inversores y que tuvo origen en el distrito financiero de Londres, cuando los banqueros que querían escapar del calor veraniego «vendían en mayo, se marchaban y volvían el día de St. Leger Stakes» (una famosa carrera de caballos inglesa que se celebra a mediados de septiembre). Este término se popularizó en el siglo XX, cuando los analistas de Wall Street determinaron que se cumplía un patrón histórico de rentabilidad en el índice S&P 500 con una evolución comparativamente mejor desde noviembre hasta abril.

Tras décadas de análisis, los resultados de que exista un efecto positivo derivado de “vender en mayo” han sido dispares. Desde Welzia Management, como gestora cuantitativa, hemos analizado cuánto hay de cierto en este patrón estacional, observando la serie de datos históricos en el índice americano de referencia (S&P500) durante el semestre que va desde el mes de mayo hasta finales de octubre y comprobar si realmente estos han sido peores que en el semestre de noviembre a abril.

En primer lugar, hemos analizado el comportamiento más reciente del S&P 500, en los últimos seis meses la rentabilidad obtenida por el S&P500 ha sido superior al 6%. Un movimiento que parece contraintuitivo y contra toda lógica, con malas noticias acumulándose desde principios de año: subidas de tipos, elevada inflación e incertidumbre ante una recesión, a la que se ha sumado una crisis bancaria y la caída de algunos bancos regionales como Silicon Valley Bank.

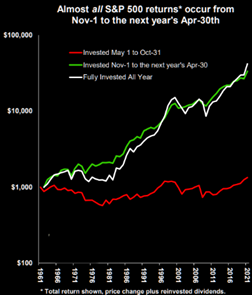

Si ampliamos la serie histórica, desde el año 1950 hasta 2022, la rentabilidad media de este semestre ha sido del 6,77%, en comparación con el 1,56% durante el período de mayo a octubre. En nuestro análisis observamos que los meses con mayores subidas en el S&P500 han sido noviembre (1,7% de subida media) y abril (1,5%); sin embargo, en los meses de mayo y junio las rentabilidades medias han sido prácticamente planas. A esta estacionalidad ya mencionada, se le une que mayo suele ser el primer mes del año en el que los fondos experimentan salidas de capital, una vez terminados todos los reajustes de los fondos de pensiones en los primeros meses del año.

Como en todo, las estadísticas están hechas para romperse, y la historia demuestra que el coste de oportunidad de salir y volver a entrar periódicamente en el mercado tiene un impacto significativo en la rentabilidad de la cartera. El inversor que hubiera evitado el market timing y se hubiera mantenido invertido en el S&P500 durante todo el año en los últimos 50 años hubiera obtenido una rentabilidad similar a la de estos 6 meses, tal como se observa en el siguiente gráfico:

¿Cómo será el comportamiento durante el mes de mayo y siguiente?

La evolución que vivirán los mercados en los próximos 6 meses es totalmente impredecible y hay que tener en cuenta que los patrones estacionales como «sell in may” no tienen en cuenta la singularidad de cada período, el entorno o el ciclo económico, factores que sin duda diferencian el presente del pasado.

En estos momentos la pregunta es si el ‘rally‘ de estos últimos meses puede seguir sustentando un mercado alcista. Desde Welzia mantenemos un posicionamiento defensivo ya que nos encontramos en la fase final de ciclo y la posibilidad de una mayor restricción crediticia aumenta la probabilidad de que se produzca una recesión. Hay una serie de motivos tácticos por los que nos podemos encontrar con un mercado débil: los inversores mantienen un sentimiento pesimista, la confianza es débil y los niveles de liquidez son los más altos desde 2009. La escasa liquidez en mercado amplificará los movimientos de los precios cuando las noticias decepcionan, pero también lo hará al alza.

La principal incertidumbre para los inversores es hasta qué punto los mercados de renta variable se verían sorprendidos por una recesión y hasta qué punto esta recesión estaría ya descontada por el mercado.

Pese a ello, consideramos que los inversores deben poner la mirada en el largo plazo y preparar sus carteras para horizontes temporales mayores, evitando el market timing, e invirtiendo a través de fondos de inversión de gestión activa que sean flexibles y adapten sus carteras a cualquier escenario macroeconómico.

ATRÁS

ATRÁS